От банковских ворот поворот: россиянам начали массово отказывать в кредитах

Осенью банки стали гораздо реже одобрять россиянам кредиты наличными. За первую половину октября показатель упал до 19% - то есть, четыре из каждых пяти заявок отклоняются. По данным специализированных сервисов, это стало самым низким значением с начала 2023 года.

Схожую тенденцию подтвердили в Национальном бюро кредитных историй (НБКИ). Причиной такого отношения к заемщиков стало стремление ЦБ РФ охладить рынок кредитования, из-за чего регулятору пришлось ужесточить требования к самим банкам в их подходах к оценке рисков. О том, как все это отразиться на сфере потребительского кредитования и нуждающихся в деньгах россиянах, «МК» выяснил у экспертов.

Как сообщил директор по маркетингу НБКИ Алексей Волков, доля принятых банками положительных решений в этой сфере уже в сентябре составила 19,6%, а сейчас эта цифра еще уменьшилась. Решения принимаются кредиторами под влиянием множества факторов, в числе которых рискориентированная политика банков, ограничения регулятора, рост ключевой ставки и динамика качества кредитоспособности заемщиков.

Безусловно, принятые ЦБ решения призваны минимизировать риски, в том числе системного характера, но при этом сохранить прибыльность кредиторов. Учитывая, что банки уже снизили уровень одобрения, риски нестабильности на рынке тоже уменьшились. Другой стороной медали является то, что заемщикам стало сложнее получить кредит, отметил эксперт.

Правда, финансистов заявления о том, что снизился риск возникновения «пузыря» на рынке потребкредитования, утешают слабо. «Для российской экономики тенденция на увеличение отказов банков в выдаче потребительских необеспеченных кредитов негативная, потому что это замедлит потребительский спрос в стране и как следствие, темпы экономического роста, — полагает аналитик Freedom Finance Global Владимир Чернов. — Что касается банков, то они теряют свою прибыль в сегменте потребительского кредитования при увеличении количества отказов в выдаче займов, поэтому для них эту ситуацию тоже нельзя назвать позитивной».

А что касается заемщиков, то здесь на ситуацию можно посмотреть по-разному. С одной стороны, банки снижают для них риски, потому что они увеличивают требования именно к заемщикам с высоким показателем долговой нагрузки (ПДН): тех, у кого она свыше 50% от совокупного дохода.

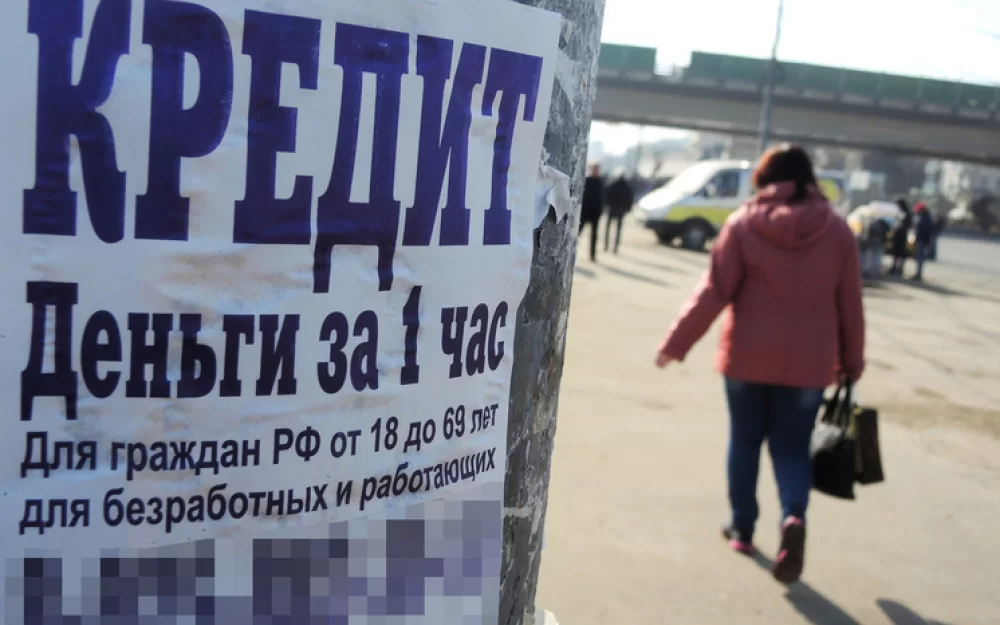

Возможно, отказ в выдаче очередного займа такому заемщику убережет его от усиления долговой нагрузки, которая могла привести к невозможности оплачивать свои обязательства, просроченным выплатам по кредиту и росту процентов по нему. А с другой стороны, отказ россиянам в кредитах может привести к росту займов в МФО и ломбардах, а также к увеличению объемов выдачи обеспеченных кредитов, так как некоторые заемщики в случае острой необходимости кредитования будут просто вынуждены занимать под залог недвижимого и движимого имущества, отметил эксперт.

Эту тенденцию отчасти уже фиксировали в НБКИ. «Действительно, снижение процента одобрений банковских кредитов часто приводит к росту микрокредитования, — отметил Волков. — Так, например, было в период пандемии. Однако не стоит забывать, что условия заимствований в банках и МФО существенно отличаются, потому сопоставимого роста микрокредитов мы не ждем». Скорее заемщики предпочтут брать меньшие суммы в банках, предположил эксперт.

«Полагаю, что при увеличении количества отказов в выдаче потребительских кредитов в банках примерно на 20% не более половины из них после этого пойдут в МФО, поэтому рост объемов кредитования в МФО можно оценить в 10%, — прогнозирует Чернов. — Это также может подтолкнуть население к распродажам своей подержанной техники, электроники, бытовых электроприборов, автомобилей».

Стоит ли ожидать на этом фоне всплеска обращений россиян к «черным кредиторам»? «Относительно распространенности так называемых «черных кредиторов» нет официальной статистики, однако исключать риск расширения ими своей деятельности в условиях ужесточения банками своей политики нельзя», — подчеркнул вице-президент Ассоциации юристов по регистрации, ликвидации, банкротству и судебному представительству Владимир Кузнецов.

Несмотря на регулярные попытки искоренить незаконную деятельность на рынке кредитования, это нездоровое явление все ещё существует. «Ключевой особенностью «черного» кредитования является предоставление займов под залог недвижимости, которые законодательно запрещены, за исключением ипотечных займов», — напомнила доцент кафедры государственных и муниципальных финансов РЭУ им. Плеханова Мери Валишвили.

На этом основании эксперт уверена, что скорее следует ожидать всплеска обращений россиян к альтернативным источникам кредитования, таким, как кредитные потребительские кооперативы и ломбарды.

Наталия ТРУШИНА.

Наталия ТРУШИНА.

Написать комментарий